Chấm dứt hiệu lực mã số thuế đối với trường hợp chuyển đổi mô hình hoạt động của tổ chức kinh tế và tổ chức khác (Chuyển đơn vị phụ thuộc của một đơn vị chủ quản thành đơn vị phụ thuộc của một đơn vị chủ quản khác) - Đối với đơn vị trước chuyển đổi

Nội dung

Trình tự thực hiện

Tên thủ tục

Mã thủ tục

Số quyết định

Loại thủ tục

Lĩnh vực thực hiện

Đối tượng thực hiện

Cơ quan quan thực hiện

Cục Thuế/Chi cục Thuế.

Kết quả thực hiện

Thành phần hồ sơ

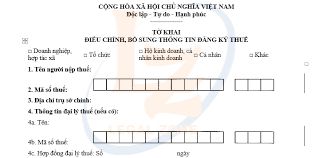

| Tên giấy tờ | Mẫu đơn, tờ khai | Số lượng | |

|---|---|---|---|

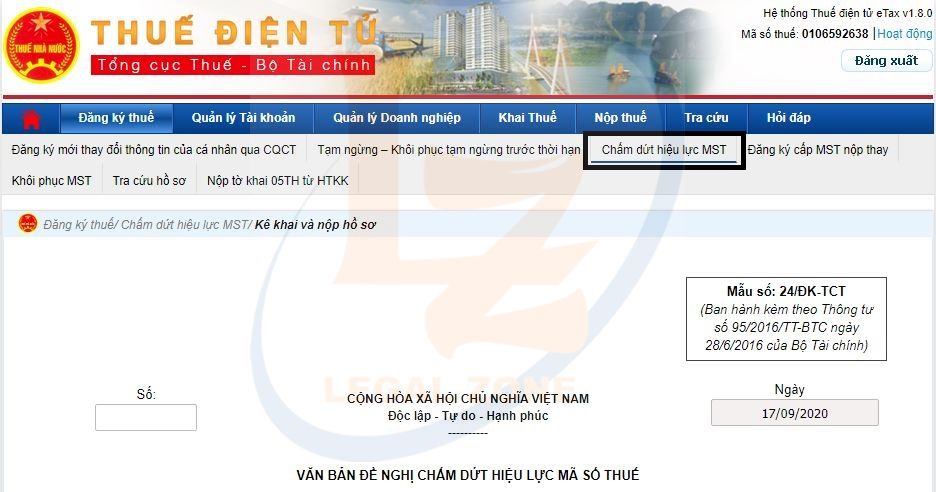

| Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính | Mẫu số 24.ĐK-TCT.docx | Bản chính:1 Bản sao: 0 | |

| Bản sao Quyết định chấm dứt hoạt động đơn vị phụ thuộc, hoặc Thông báo chấm dứt hoạt động của đơn vị chủ quản, hoặc Quyết định thu hồi giấy chứng nhận đăng ký hoạt động đối với đơn vị phụ thuộc của cơ quan có thẩm quyền | | Bản chính:1 Bản sao: 0 |

Yêu cầu, điều kiện

Trường hợp người nộp thuế lựa chọn và gửi hồ sơ đến cơ quan thuế thông qua giao dịch điện tử thì phải tuân thủ đúng các quy định của pháp luật về giao dịch điện tử đồng thời đăng ký và đảm bảo đầy đủ các điều kiện thực hiện giao dịch điện tử trong lĩnh vực thuế theo quy định tại Thông tư số 19/2021/TT-BTC ngày 18/3/2021 của Bộ trưởng Bộ Tài chính.

Thời gian giải quyết

| Hình Thức Nộp: | Thời Hạn Giải Quyết | Phí, Lệ Phí | Mô Tả |

|---|---|---|---|

| Trực tiếp | - Cơ quan thuế quản lý trực tiếp thực hiện: + Trong thời hạn 02 (hai) ngày làm việc kể từ ngày cơ quan thuế nhận đủ hồ sơ chấm dứt hiệu lực mã số thuế của người nộp thuế, cơ quan thuế phải thực hiện Thông báo người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế theo mẫu số 17/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế. Đồng thời chuyển trạng thái của người nộp thuế và các đơn vị phụ thuộc của người nộp thuế về trạng thái "NNT ngừng hoạt động nhưng chưa hoàn thành thủ tục chấm dứt hiệu lực mã số thuế" trên hệ thống ứng dụng đăng ký thuế. + Ban hành Thông báo gửi cho đơn vị chủ quản, đơn vị phụ thuộc theo mẫu số 35/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính trong trường hợp cơ quan thuế nhận được hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị chủ quản nhưng các đơn vị phụ thuộc chưa thực hiện thủ tục chấm dứt hiệu lực mã số thuế. + Trường hợp đơn vị phụ thuộc chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thì đơn vị chủ quản đã có văn bản cam kết chịu trách nhiệm kế thừa toàn bộ khoản nghĩa vụ thuế của đơn vị phụ thuộc thì cơ quan thuế quản lý trực tiếp đơn vị phụ thuộc thực hiện chuyển nghĩa vụ của đơn vị phụ thuộc cho đơn vị chủ quản và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế là đơn vị chủ quản, đơn vị phụ thuộc. + Trường hợp đơn vị bị chia, bị sáp nhập, bị hợp nhất chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thi cơ quan thuế quản lý trực tiếp đơn vị bị chia, bị sáp nhập, bị hợp nhất thực hiện chuyển nghĩa vụ cho đơn vị mới và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi người nộp thuế là đơn vị bị chia, bị sáp nhập, bị hợp nhất và đơn vị mới. + Trong thời hạn 03 (ba) ngày làm việc kể từ ngày người nộp thuế đã hoàn thành nghĩa vụ nộp thuế với cơ quan thuế và cơ quan hải quan hoặc cơ quan thuế hoàn thành việc chuyển toàn bộ nghĩa vụ nợ thuế và các khoản thu khác thuộc ngân sách nhà nước của đơn vị phụ thuộc sang đơn vị chủ quản, của đơn vị bị chia, bị sáp nhập, bị hợp nhất sang đơn vị mới theo quy định, cơ quan thuế ban hành Thông báo chấm dứt hiệu lực mã số thuế theo mẫu số 18/TB- ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế. - Cơ quan thuế quản lý khoản thu thực hiện: + Cập nhật thông tin người nộp thuế đã hoàn thành nghĩa vụ thuế đối với khoản thu thuộc cơ quan thuế quản lý vào Hệ thống ứng dụng đăng ký thuế ngay trong ngày làm việc hoặc chậm nhất vào đầu giờ ngày làm việc tiếp theo ngày người nộp thuế hoàn thành nghĩa vụ nộp thuế tại cơ quan thuế quản lý khoản thu. | Không | Nộp trực tiếp tại trụ sở cơ quan Thuế |

| Trực tuyến | - Cơ quan thuế quản lý trực tiếp thực hiện: + Trong thời hạn 02 (hai) ngày làm việc kể từ ngày cơ quan thuế nhận đủ hồ sơ chấm dứt hiệu lực mã số thuế của người nộp thuế, cơ quan thuế phải thực hiện Thông báo người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế theo mẫu số 17/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế. Đồng thời chuyển trạng thái của người nộp thuế và các đơn vị phụ thuộc của người nộp thuế về trạng thái "NNT ngừng hoạt động nhưng chưa hoàn thành thủ tục chấm dứt hiệu lực mã số thuế" trên hệ thống ứng dụng đăng ký thuế. + Ban hành Thông báo gửi cho đơn vị chủ quản, đơn vị phụ thuộc theo mẫu số 35/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính trong trường hợp cơ quan thuế nhận được hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị chủ quản nhưng các đơn vị phụ thuộc chưa thực hiện thủ tục chấm dứt hiệu lực mã số thuế. + Trường hợp đơn vị phụ thuộc chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thì đơn vị chủ quản đã có văn bản cam kết chịu trách nhiệm kế thừa toàn bộ khoản nghĩa vụ thuế của đơn vị phụ thuộc thì cơ quan thuế quản lý trực tiếp đơn vị phụ thuộc thực hiện chuyển nghĩa vụ của đơn vị phụ thuộc cho đơn vị chủ quản và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế là đơn vị chủ quản, đơn vị phụ thuộc. + Trường hợp đơn vị bị chia, bị sáp nhập, bị hợp nhất chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thi cơ quan thuế quản lý trực tiếp đơn vị bị chia, bị sáp nhập, bị hợp nhất thực hiện chuyển nghĩa vụ cho đơn vị mới và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi người nộp thuế là đơn vị bị chia, bị sáp nhập, bị hợp nhất và đơn vị mới. + Trong thời hạn 03 (ba) ngày làm việc kể từ ngày người nộp thuế đã hoàn thành nghĩa vụ nộp thuế với cơ quan thuế và cơ quan hải quan hoặc cơ quan thuế hoàn thành việc chuyển toàn bộ nghĩa vụ nợ thuế và các khoản thu khác thuộc ngân sách nhà nước của đơn vị phụ thuộc sang đơn vị chủ quản, của đơn vị bị chia, bị sáp nhập, bị hợp nhất sang đơn vị mới theo quy định, cơ quan thuế ban hành Thông báo chấm dứt hiệu lực mã số thuế theo mẫu số 18/TB- ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế. - Cơ quan thuế quản lý khoản thu thực hiện: + Cập nhật thông tin người nộp thuế đã hoàn thành nghĩa vụ thuế đối với khoản thu thuộc cơ quan thuế quản lý vào Hệ thống ứng dụng đăng ký thuế ngay trong ngày làm việc hoặc chậm nhất vào đầu giờ ngày làm việc tiếp theo ngày người nộp thuế hoàn thành nghĩa vụ nộp thuế tại cơ quan thuế quản lý khoản thu. | Không | Nộp bằng phương thức điện tử qua Cổng thông tin điện tử của Tổng cục Thuế/Cổng thông tin điện tử của cơ quan nhà nước có thẩm quyền bao gồm Cổng dịch vụ công quốc gia, Cổng dịch vụ công cấp Bộ, cấp tỉnh theo quy định về thực hiện cơ chế một cửa, một cửa liên thông trong giải quyết thủ tục hành chính và đã được kết nối với Cổng thông tin điện tử của Tổng cục Thuế/Cổng thông tin của tổ chức cung cấp dịch vụ T-VAN theo quy định tại Thông tư số 19/2021/TT-BTC ngày 18/03/2021 của Bộ Tài chính. |

| Bưu chính | - Cơ quan thuế quản lý trực tiếp thực hiện: + Trong thời hạn 02 (hai) ngày làm việc kể từ ngày cơ quan thuế nhận đủ hồ sơ chấm dứt hiệu lực mã số thuế của người nộp thuế, cơ quan thuế phải thực hiện Thông báo người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế theo mẫu số 17/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế. Đồng thời chuyển trạng thái của người nộp thuế và các đơn vị phụ thuộc của người nộp thuế về trạng thái "NNT ngừng hoạt động nhưng chưa hoàn thành thủ tục chấm dứt hiệu lực mã số thuế" trên hệ thống ứng dụng đăng ký thuế. + Ban hành Thông báo gửi cho đơn vị chủ quản, đơn vị phụ thuộc theo mẫu số 35/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính trong trường hợp cơ quan thuế nhận được hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị chủ quản nhưng các đơn vị phụ thuộc chưa thực hiện thủ tục chấm dứt hiệu lực mã số thuế. + Trường hợp đơn vị phụ thuộc chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thì đơn vị chủ quản đã có văn bản cam kết chịu trách nhiệm kế thừa toàn bộ khoản nghĩa vụ thuế của đơn vị phụ thuộc thì cơ quan thuế quản lý trực tiếp đơn vị phụ thuộc thực hiện chuyển nghĩa vụ của đơn vị phụ thuộc cho đơn vị chủ quản và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế là đơn vị chủ quản, đơn vị phụ thuộc. + Trường hợp đơn vị bị chia, bị sáp nhập, bị hợp nhất chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thi cơ quan thuế quản lý trực tiếp đơn vị bị chia, bị sáp nhập, bị hợp nhất thực hiện chuyển nghĩa vụ cho đơn vị mới và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi người nộp thuế là đơn vị bị chia, bị sáp nhập, bị hợp nhất và đơn vị mới. + Trong thời hạn 03 (ba) ngày làm việc kể từ ngày người nộp thuế đã hoàn thành nghĩa vụ nộp thuế với cơ quan thuế và cơ quan hải quan hoặc cơ quan thuế hoàn thành việc chuyển toàn bộ nghĩa vụ nợ thuế và các khoản thu khác thuộc ngân sách nhà nước của đơn vị phụ thuộc sang đơn vị chủ quản, của đơn vị bị chia, bị sáp nhập, bị hợp nhất sang đơn vị mới theo quy định, cơ quan thuế ban hành Thông báo chấm dứt hiệu lực mã số thuế theo mẫu số 18/TB- ĐKT ban hành kèm theo Thông tư số 105/2020/TT-BTC ngày 03/12/2020 của Bộ Tài chính gửi cho người nộp thuế. - Cơ quan thuế quản lý khoản thu thực hiện: + Cập nhật thông tin người nộp thuế đã hoàn thành nghĩa vụ thuế đối với khoản thu thuộc cơ quan thuế quản lý vào Hệ thống ứng dụng đăng ký thuế ngay trong ngày làm việc hoặc chậm nhất vào đầu giờ ngày làm việc tiếp theo ngày người nộp thuế hoàn thành nghĩa vụ nộp thuế tại cơ quan thuế quản lý khoản thu. | Không | Gửi qua hệ thống bưu chính đến Cơ quan thuế |

Dịch vụ bưu chính

Lệ phí (đồng)

Không

Cơ quan có thẩm quyền

Cục Thuế/Chi cục Thuế.

Địa chỉ tiếp nhận hồ sơ

Cơ quan được ủy quyền

Cơ quan phối hợp

Từ khoá

Mô tả

Căn cứ pháp lý

| Số ký hiệu | Trích yếu | Ngày ban hành | Cơ quan ban hành | |

|---|---|---|---|---|

| 38/2019/QH14 | LUẬT QUẢN LÝ THUẾ 2019 | 13 /6/2019 | Quốc hội | |

| 19/2021/TT-BTC | THÔNG TƯ 19/2021/TT-BTC HƯỚNG DẪN GIAO DỊCH ĐIỆN TỬ TRONG LĨNH VỰC THUẾ | 18/03/2021 | Bộ Tài chính | |

| 105/2020/TT-BTC | THÔNG TƯ 105/2020/TT-BTC HƯỚNG DẪN VỀ ĐĂNG KÝ THUẾ | 03/12/2020 | Bộ Tài chính | |

| 13/2008/QH12 | LUẬT THUẾ GIÁ TRỊ GIA TĂNG 2008 | 03/06/2008 | Quốc hội | |

| 31/2013/QH13 | LUẬT THUẾ GIÁ TRỊ GIA TĂNG SỬA ĐỔI NĂM 2013 | 19/6/2013 | Quốc hội | |

| 106/2016/QH13 | LUẬT THUẾ GIÁ TRỊ GIA TĂNG, LUẬT THUẾ TIÊU THỤ ĐẶC BIỆT VÀ LUẬT QUẢN LÝ THUẾ SỬA ĐỔI 2016 | 16/4/2016 | Quốc hội | |

| 100/2016/NĐ-CP | NGHỊ ĐỊNH 100/2016/NĐ-CP HƯỚNG DẪN LUẬT THUẾ GIÁ TRỊ GIA TĂNG, LUẬT THUẾ TIÊU THỤ ĐẶC BIỆT VÀ LUẬT QUẢN LÝ THUẾ SỬA ĐỔI | 01/07/2016 | Chính phủ | |

| 92/2015/TT-BTC | THÔNG TƯ 92/2015/TT-BTC HƯỚNG DẪN THỰC HIỆN THUẾ GIÁ TRỊ GIA TĂNG VÀ THUẾ THU NHẬP CÁ NHÂN ĐỐI VỚI CÁ NHÂN CƯ TRÚ CÓ HOẠT ĐỘNG KINH DOANH; HƯỚNG DẪN THỰC HIỆN MỘT SỐ NỘI DUNG SỬA ĐỔI, BỔ SUNG VỀ THUẾ THU NHẬP CÁ NHÂN QUY ĐỊNH TẠI LUẬT SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA CÁC LUẬT VỀ THUẾ 71/2014/QH13 VÀ NGHỊ ĐỊNH 12/2015/NĐ-CP QUY ĐỊNH CHI TIẾT THI HÀNH LUẬT SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA CÁC LUẬT VỀ THUẾ VÀ SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA CÁC NGHỊ ĐỊNH VỀ THUẾ | 15/06/2015 | Bộ Tài chính | |

| 12/2015/NĐ-CP | NGHỊ ĐỊNH 12/2015/NĐ-CP HƯỚNG DẪN LUẬT SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA CÁC LUẬT VỀ THUẾ VÀ SỬA ĐỔI, BỔ SUNG MỘT SỐ ĐIỀU CỦA CÁC NGHỊ ĐỊNH VỀ THUẾ | 12/02/2015 | Chính phủ | |

| 126/2020/NĐ-CP | NGHỊ ĐỊNH 126/2020/NĐ-CP VỀ HƯỚNG DẪN LUẬT QUẢN LÝ THUẾ | 19/10/2020 | Chính phủ | |

| 91/2022/NĐ-CP | NGHỊ ĐỊNH 91/2022/NĐ-CP SỬA ĐỔI NGHỊ ĐỊNH 126/2020/NĐ-CP HƯỚNG DẪN LUẬT QUẢN LÝ THUẾ | 30/10/2022 | Chính phủ | |

| 80/2021/TT-BTC | THÔNG TƯ 80/2021/TT-BTC HƯỚNG DẪN LUẬT QUẢN LÝ THUẾ VÀ NGHỊ ĐỊNH 126/2020/NĐ-CP HƯỚNG DẪN LUẬT QUẢN LÝ THUẾ | 29/09/2021 | Bộ Tài chính |

_1653549497.jpg)

.jpg)

_1654011138.jpg)